- Existenzgründer

- Personal, Arbeit und Soziales

- GmbH-Ratgeber

- Umsatzsteuer

- Selbständige und Unternehmer

- Einkommensteuer - Arbeitnehmer

- Einkommensteuer - Immobilien

- Einkommensteuer - Ehepartner und Kinder

- Vermögensaufbau und Altersvorsorge

- Erbschaft und Schenkung

- Internet und Telekommunikation

- Steuerverwaltung und Steuerprüfungen

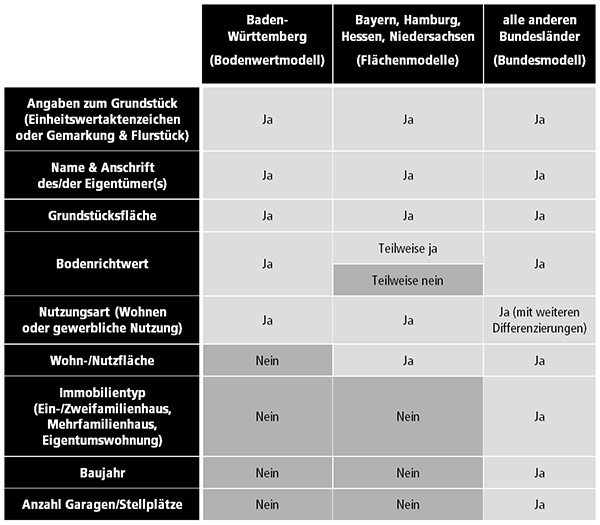

Grundsteuerreform: Übersicht der Modelle und benötigte Daten

Die verschiedenen Grundsteuermodelle der einzelnen Bundesländer unterscheiden sich deutlich im Umfang der für die Feststellungserklärung benötigten Daten.

In der folgenden Tabelle finden Sie einen Vergleich der verschiedenen Modelle einschließlich der im jeweiligen Bundesland für die Feststellungserklärung benötigten Daten. Zu einigen der notwendigen Daten finden Sie im Anschluss noch Hinweise, wo Sie diese Angaben finden können.

-

Grundstücksdaten: Das Einheitswertaktenzeichen für Ihre Immobilie finden Sie beispielsweise im jährlichen Grundsteuerbescheid der Kommune oder in den Grundlagenbescheiden des Finanzamts, die Sie nach Kauf der Immobilie erhalten haben. Alternativ bzw. in manchen Fällen zusätzlich ist die Angabe der Gemarkung und des Flurstücks notwendig. Für Eigentumswohnungen und Teileigentum ist außerdem der Miteigentumsanteil wichtig, der auf die Wohnung oder das Teileigentum entfällt. Gemarkung, Flurstück und ggf. Miteigentumsanteile finden Sie im Grundbuchauszug oder im Kaufvertrag, den Miteigentumsanteil notfalls oft auch in der Hausgeldabrechnung der Hausverwaltung.

-

Fläche: Die Grundstücksfläche finden Sie im Kaufvertrag oder im Grundbuchauszug. Für Gebäude ist außer in Baden-Württemberg zusätzlich die Wohn- oder Nutzfläche anzugeben, die jedoch nicht immer im Kaufvertrag ausgewiesen wird. Hierzu braucht es eine Wohn-/Nutzflächenberechnung, die der Architekt erstellt hat oder die im Fall von Altbauten oder Umbauten ggf. neu erstellt werden muss.

-

Bodenrichtwert: Einige Bundesländer verzichten auf die Angabe des Bodenrichtwerts, weil dieser vom Finanzamt automatisch ermittelt wird oder für die Berechnung keine Rolle spielt (Bayern, Hamburg). Einen vorläufigen Eindruck vom Bodenrichtwert können Sie sich im Bodenrichtwertinformationssystem BORIS verschaffen. Für die Feststellungserklärung bauen die einzelnen Bundesländer aber separate Portale auf, weil hier teilweise abweichende Werte anzugeben sind. Die Adresse des jeweiligen Portals werden die Bundesländer in ihren Informationsschreiben an die Bürger mitteilen oder ab 1. Juli 2022 auf der BORIS-Seite veröffentlichen.

Steuerterminkalender

-

Lohn- und Kirchenlohnsteuer, Solidaritätszuschlag: Anmeldung und Abführung für März 2024 bei Monatszahlern und für das 1. Quartal 2024 bei Quartalszahlern.

-

Umsatzsteuer: Voranmeldung und Vorauszahlung für März 2024 bei Monatszahlern und für das 1. Quartal 2024 bei Quartalszahlern.

-

Aufsichtsratsteuer und Steuerabzug bei beschränkt Steuerpflichtigen: Anmeldung und Abführung für das 1. Quartal 2024.

-

Vergnügungssteuer: Die Zahlung für März 2024 ist fällig. In einigen Gemeinden gelten abweichende Termine.

Die dreitägige Zahlungsschonfrist für diese Steuern endet am 15. April. Bei verspäteter Zahlung bis zu diesem Termin werden Zuschläge und Zinsen nicht berechnet. Die Schonfrist gilt nicht für Barzahlung und die Zahlung per Scheck, Schecks müssen sogar drei Tage früher eingehen.

-

Bauabzugssteuer: Die Bauabzugssteuer ist fällig bis zum 10. Tag nach Ablauf des Monats daer Erbringung der Gegenleistung.

-

Kapitalertragsteuer: Für Ausschüttungen ist die Kapitalertragsteuer im gleichen Zeitpunkt abzuführen, in dem die Kapitalerträge den Gesellschaftern zufließen.